Archive for the ‘Uncategorized’ Category

Bank Syari’ah Islam adalah Riba

Posted on: April 8, 2009

ADA APA DI BALIK ‘BANK ISLAM’

oleh Prof. Umar Ibrahim Vadillo

Sejak awal, keberadaan ‘Bank Islam’ telah didukung dan dianjurkan oleh para pelaku riba. Tujuan mereka hanyalah untuk membawa berjuta-juta umat Muslim di seluruh dunia – yang secara umum akan menolak penggunaan bank dan segenap institusi ribawi- ke dalam sistem moneter dan finansial internasional.

Apa yang disebut-sebut sebagai ‘Bank Islam’ tidak lain merupakan bagian dari institusi ribawi yang bertentangan dengan Islam. ‘Bank Islam’ merupakan suatu usaha aneh untuk menggoyahkan, sebagai mana yang terjadi dalam kristen, sikap tegas Islam dalam menolak riba selama 14 abad.

Sejak awal, keberadaan ‘Bank Islam’ telah didukung dan dianjurkan oleh para pelaku riba. Tujuan mereka hanyalah untuk membawa berjuta-juta umat Muslim di seluruh dunia – yang secara umum akan menolak penggunaan bank dan segenap institusi ribawi- ke dalam sistem moneter dan finansial internasional. ‘Negara Islam’ adalah salah satu rekaan dari kekuatan kolonial, dimana istilah ini memiliki arti yang bertolak belakang dengan Islam, dan memiliki sifat anti Islam, yang bermuara pada berakhirnya penjajahan kolonial secara wilayah dan dimulainya penjajahan kolonial gaya baru melalui sistem finansial.

Lembaga konstitusi model barat (yang menjadi model bagi Revolusi Perancis), telah melahirkan sistem pembatasan alam yang tidak tidak masuk akal, terciptanya sebuah sistem birokrasi parlemen yang represif, diperkenalkannya pajak, hadirnya sebuah penipuan besar dimana penggunaan uang kertas dan riba (bank) dilegalisasikan – semua ini bertentangan dengan Islam. Maka ‘Bank Islam’ tidak lain dan tidak bukan hanyalah sebuah produk khas yang jahat dan rendah dari ‘Negara Islam’.

Untuk memasyarakatkan ‘Bank Islam’, sebuah ilmu baru yang dikenal sebagai ‘Ekonomi Islam’ diperkenalkan oleh berbagai universitas-universitas di Amerika dan Eropa. Walaupun kedua konsep ekonomi yang tidak mempunyai hubungan satu sama lain ini salah dan dipandang rendah oleh kalangan Muslim yang memegang teguh tradisi Islam, tidak dapat dipungkiri bahwa kedua konsep ini telah menjadi suatu dasar pembenaran yang dipakai oleh para birokrat dan pengelola negara yang mengusung konsep ‘Islam Modern’. Para ekonom Islam yang mengenyam pendidikan kelas dua dari berbagai universitas Barat tidak akan dapat melihat bagaimana pondasi ekonomi telah diporak-porandakan secara keilmuan untuk kemudian dipraktekkan di Eropa.

Pemikiran rasional dari sebuah ilmu positif yang banyak dipertanyakan di Eropa ini malah dibela mati-matian oleh para birokrat baru yang masih terpesona oleh pendidikan yang mereka terima dari barat . Bahwa banyak kalangan yang mendukung gerakan modernisasi ini memiliki ketulusan, seberapapun naifnya, adalah suatu kenyataan yang tidak dapat ditolak, waktu dan kedewasaan akan menujukkan sisi lain yang pahit dari ideologi dan ilmu modern yang mereka percayai ini. Kembali kepada tradisi Islam bukan hanya menjadi obat terbaik guna melawan gerakan modernisasi di banyak negeri Muslim, bahkan di tangan sejumlah generasi muda Muslim barat, kembali kepada Islam telah mengasilkan sesuatu yang melampaui modernisme dan puncak dari peradaban Eropa yang kita kenal selama ini.

Berbeda dengan kebingungan yang dihasilkan oleh para modernis, posisi dan sikap Shari’at Islam sudah jelas dan tidak menimbulkan pertentangan.

Allah berfirman dalam Al-Qur’an:

“Hai orang-orang yang beriman, bertakwalah kepada Allah dan tinggalkanlah sisa riba (yang belum dipungut) jika kamu orang-orang yang beriman.

Maka jika kamu tidak mengerjakan (meninggalkan sisa riba) maka ketahuilah, bahwa Allah dan RasulNya akan memerangimu. Dan jika kamu bertaubat (dari pengambilan riba) maka bagimu pokok hartamu; kamu tidak menganiaya dan tidak (pula) dianiaya”

(Qur’an, al-Baqarah, 278-279)

Dari ayat ini jelas sudah bahwa Muslimin tidak hanya wajib meninggalkan riba, akan tetapi ia juga wajib memeranginya. ‘Bank Islam’ merupakan institusi riba, dan sebagaimana institusi riba lainnya, wajib ditolak dan diperangi. Selain dari kebohongan dibalik nama ‘Bank Islam’, kita dapat menjabarkan, paling tidak tiga alasan, mengapa praktek ini merupakan praktek ribawi.

A. Penciptaan dan Pemakaian Uang Kertas yang Merupakan Praktek Monopoli

Shari’at melarang pemaksaan penggunaan satu mata uang dalam perdagangan; secara jelas dinyatakan dalam Shari’at bahwa uang adalah sesuatu yang diterima oleh masyarakat dan memiliki nilai nyata sebagai alat tukar. Jika kita menyatakan bahwa uang kertas yang memiliki sifat monopolistik, yang tidak memiliki nilai komoditas apapun dimana nilai yang dimilikinya merupakan hasil yang dipaksakan oleh hukum suatu negara, maka jelaslah sudah bahwa praktek uang kertas ini tidak memiliki hubungan apapun dengan Deen Islam. Melihat kepada kenyataan bahwa tidak ada satu negara pun di dunia ini yang tidak menggunakan sistem moneter uang kertas, merupakan suatu bukti bahwa kaum Muslim dewasa ini hidup tanpa adanya pemerintahan Islam yang otentik.

Tidak ada satu alasan strategis dan politis yang dapat menjustifikasi pemak saan penggunaan uang kertas sebagai bagian dari pemerintahan Islam, hal ini terjadi kerena pemaksaan tersebut didasari oleh penipuan terhadap orang-orang yang menginginkan kehadiran pemerintahan Islam yang sah; lebih jauh, adalah suatu kontradiksi jka sebuah pemerintahan yang adil dan bijaksana membiayai dirinya dengan cara merampok rakyatnya sendiri.

Penggunaan uang kertas oleh institusi manapun bertentangan dengan Islam. Dalam kasus bank, kita dapat menambahkan satu elemen yang bertentangan ini – salah satunya adalah kemampuan bank untuk menciptakan uang kertas secara bebas dengan memberikan kredit – tidak perduli apakah uang kertas ini digunakan untuk suatu usaha yang sah atau pinjaman riba. Menggunakan pinjaman sebagai metode penambahan modal secara artifisial dilarang oleh Shari’at.

“Tidak diizinkan untuk membayar pinjaman dengan cara meminta si peminjam untuk menerima pembayaran dari pihak ketiga yang berhutang kepada si peminjam” Jelaslah bahwa tidak diizinkan untuk membayar hutang dengan hutang

“Tidak diperkenankan atas kamu untuk menjual sesuatu yang tidak kamu miliki, dimana kamu menyatakan hak atasnya dan memberikan kepada si pembeli” (‘Al-Risala’ of Ibn Abi Zaid al-Qayrawani, bab 34)

Imam Malik berkata: ‘Tidak diperkenankan atas seseorang untuk membeli/memindahkan hutang orang lain, dengan atau tanpa kehadiran orang tersebut, tanpa sepengetahuan orang yang dihutangi. Sesungguhnya ia telah membeli sesuatu yang tidak ada jaminan atasnya dan penuh keraguan, jika transaksi ini tidak dapat dipenuhi apa yang telah dibayarkan akan kehilangan nilainya. Transaksi ini meragukan dan tidak memiliki kebaikan’ (al Muwatta, Bab 31)

Konfirmasi dari sebuah hutang menjadikan hutang tersebut tidak boleh dialihkan; konfirmasi terjadi dibarengi dengan janji/jaminan bahwa hutang akan dan dapat dibayar. Dengan kata lain, sebuah ringatan akan dikeluarkan terhadap seseorang yang memiliki hutang yang tak dapat dibayar dan ingin memindahkan hutang ini ke pihak lain. Kondisi ini tidak diperbolehkan.

Imam Malik menunjukkan perbedaan antara seseorang yang berhutang atas apa yang ia miliki dengan seseorang yang berhutang atas sesuatu yang ia tidak miliki, bentuk hutang yang disebut terakhir ini tidak dianjurkan karena dapat mengarah ke riba dan penipuan (al Muwatta, bab 31), seperti yang terjadi pada sistem perbankan. Shari’at melarang adanya komersialisasi dan penggandaan hutang. Maka, usaha perbankan seperti di atas tidak dapat diterima dalam Islam; Satu-satunya fungsi yang dapat dijalankan oleh instutisi seperti ini adalah untuk transfer uang tanpa adanya penambahan apapun terhadap nilai awal uang tersebut.

B. Pemaksaan Hak Kepemilikan

Alasan kedua tidak Islamnya ‘Bank Islam’ adalah sifat hak kepemilikannya yang bergantung kepada struktur undang-undang. Dalam Islam, sebuah perjanjian usaha/dagang harus dapat menjamin identitas dan hak kepemilikan yang bermuara pada kepercayaan dan rasa hormat terhadap hak ini. Dengan demikian ada dua bentuk perjanjian usaha/dagang bagi dua orang atau lebih:

1. Perjanjian pinjaman usaha (qirad), dimana pemilik modal memberikan kepercayaan atas barang/investasi yang ia miliki kepada seseorang yang ditunjuk sebagai agen dalam menjalankan usahanya.

2. Kepemilikan bersama, dimana beberapa pemilik modal membuat suatu kesepakatan dalam menjalankan suatu usaha/perdagangan (dalam bentuk suatu perjanjian), dalam hal ini kepemilikan atas usaha didasari oleh kondisi yang adil di antara para pemilik. Struktur kepemilikan dari ‘Bank Islam’ tidak didasari oleh aturan dan syarat tegas dari Shari’at melainkan mengambil model dari korporasi Barat, dimana suatu usaha/perdagangan tidak dijalankan oleh pemiliknya, melainkan oleh suatu sistem pemaksaan yang dikenal sebagai majorities (mayoritas) .

Artinya, para pemilik modal yang menjalankan suatu perjanjian model Barat ini tidak memiliki suatu perlindungan atas usahanya karena mereka tidak melaksanakan qirad, sebagaimana semestinya, keadaan ini juga tidak mengizinkan seorang pemilik modal (kecuali jika ia seorang pemilik mayoritas ) untuk mengambil tindakan/keputusan bagi usahanya, walaupun ia memiliki usaha tersebut. Karena hal ini tidak tercantum dalam kontrak model Barat Jelaslah bahwa perjanjian usaha model ini bukanlah sebuah perjanjian usaha melainkan penyerahan dan pengalihan paksa hak kepemilikan sang pemilik modal yang dibungkus dengan canggih. Dengan kata lain, hanya orang (atau sekelompok orang) yang berstatus mayoritas-lah yang memiliki hak kepemilikan atas usaha tersebut. Atas dasar inilah, perjanjian usaha model barat tidak dapat dikatakan sebagai usaha bersama, ataupun bisa dianggap sebagai pinjaman usaha.

Pinjaman usaha (qirad) bukanlah pinjaman uang dalam suatu jangka waktu terbatas tanpa adanya kejelasan investasi/usaha, melainkan suatu pinjaman yang digunakan untuk mendirikan suatu bentuk usaha tertentu:

Imam Malik berkata;

“Tidak diizinkan bagi seorang agen untuk mengajukan syarat yang menyatakan bahwa uang dalam qirad merupakan hak miliknya untuk beberapa waktu, dimana uang tersebut tidak dapat ditarik darinya.”

Imam Malik melanjutkan;

“Tidak dibenarkan pula bagi pemilik modal untuk mengajukan syarat yang menyatakan bahwa uang dalam qirad tidak perlu dikembalikan dalam jangka waktu tertentu karena qirad tidak memiliki jangka waktu tertentu”

(al-Muwatta, Imam Malik, Bab 32)

Perjanjian pinjaman usaha dalam qirad menyatakan secara jelas identitas orang yang menjadi agen atau pemilik baru dan siapa yang bertanggung jawab penuh atas suatu investasi/usaha. Maka dari itu pinjaman tidak dapat dilakukan melalui perantara mayoritas atau sekelompok orang yang menjadi pemilik tunggal, dimana keberadaan pemilik modal minoritas menjadi terabaikan, sehingga dari waktu ke waktu, pemilik modal minoritas harus melaksanakan keputusan pemilik modal mayoritas walaupun pemilik modal minoritas tidak setuju dengan keputusan tersebut. Maka dapat diambil kesimpulan, bahwa jika seseorang ingin berinvestasi/berusaha/berdagang, maka:

Pertama , ia harus mengetahui segala sesuatu mengenai usaha yang berhubungan dengan investasinya (sesuai dengan kondisi awal yang diketahui secara masuk akal oleh tiap pihak, dan kondisi yang diinginkan secara lengkap);

Kedua , artinya, jika seseorang atau sekelompok orang dapat mengambil suatu keputusan untuk dilaksanakan oleh suatu bentuk usaha maka ia adalah pemilik (atau mitra-pemilik), dimana jelas, dan hanya para pemiliklah yang dapat memutuskan sesuatu bagi usaha yang ia miliki;

Ketiga , dalam setiap kemitraan, para pemilik memiliki hak dan status yang sama (pemenuhan atas perjanjian yang telah disetujui bersama) walaupun tugas yang dilakukan oleh masing-masing pemilik berbeda dalam usaha ini (pembagian hasil keuntungan akan dilaksanakan secara proporsional);

Keempat , jika dalam suatu perjanjian mengakibatkan hilangnya hak pemilik modal untuk ikut mengatur usaha tersebut, maka dalam perjanjian tersebut telah terjadi pengambil alihan secara paksa hak kepemilikan dari pemilik modal.

Secara singkat, struktur kemitraan pemilikan dalam ‘Bank Islam’ dimana para pemilik saham mayoritas dapat memutuskan sesuatu, tidak dapat diterima oleh Islam; karena hal ini merupakan pemaksaan terhadap pemilik saham minoritas, dimana mereka telah kehilangan hak kepemilikannya secara paksa di tangan dewan eksekutif dan administrator yang mewakili para pemegang saham mayoritas.

C. Pembayaran Bunga Bersifat Ribawi

Struktur dan metode yang dilakukan oleh ‘Bank Islam’ dalam setiap perjanjian usaha mengakibatkan terjadinya fluktuasi nilai yang berpengaruh kepada setiap transaksi individual yang dilakukan oleh bank. Akibatnya, setiap perjanjian yang dilakukan oleh ‘Bank Islam’ adalah riba.

Dalam usaha kita untuk menghindarkan diri dari sistem moneter ini, dapat kita lihat secara jelas bahwa setiap perjanjian usaha yang terjadi dalam sistem ini memiliki sifat ribawi karena alat tukar yang digunakan dalam pertukaran komoditas ini adalah uang kertas, yang nilainya ditentukan oleh tekanan, kekuatan dan monopoli negara , sebuah institusi yang memiliki sifat ribawi yang sedemikian parahnya.

Setiap pinjaman dari komoditas yang akan terpengaruh oleh devaluasi dan nilainya bertambah pada saat ia dikembalikan adalah riba. Sebuah pinjaman tidak dapat dikaitkan dengan suatu komoditas yang nilainya selalu berubah. Jika devaluasi yang tak dapat dihindari terjadi, maka suatu pembayaran kompensasi yang memiliki nilai sama terhadap devaluasi atas suatu barang dapat dilakukan (hal ini jangan disamakan dengan bunga).

Fakta ini menumbangkan validitas prinsip ‘bebas bunga’ yang dianut oleh ‘Bank Islam’, karena uang kertas tidak dapat dianggap sebagai uang sah yang memiliki nilai stabil. Setiap kali bank meminjam sejumlah uang dalam suatu periode waktu, pinjaman tersebut mengalami devaluasi dalam setiap periode waktu peminjaman. Hal ini sama dengan tipuan riba dalam kasus meminjamkan gandum dalam jangka waktu tertentu (selama waktu panen) dan mensyaratkan bahwa gandum tersebut harus dikembalikan pada saat gandum memperoleh harga yang lebih baik di pasar (beberapa bulan setelah panen).

Ini tidak berarti bahwa pengambilan bunga yang senilai dengan inflasi diizinkan dalam praktek peminjaman uang kertas, karena uang kertas tidak akan pernah bebas dari fluktuasi. Pembayaran deviden, kecuali merupakan pembagian dari hasil keuntungan sebuah usaha dan telah disetujui oleh semua pemilik, adalah pembayaran bunga bersifat ribawi. Shari’at Islam tidak memiliki sedikit keraguan pun terhadap hal ini.

Satu-satunya hal yang memperbolehkan penambahan atau pengurangan dari pengembalian suatu pinjaman adalah keuntungan atau kerugian yang dialami oleh sebuah usaha yang terkait dengan pinjaman tersebut. Tidak ada satu pihak pun yang dapat menggunakan atau merencanakan penggunaan hasil dari keuntungan yang belum dibagikan.

“Seorang pemilik modal tidak dapat menyatakan bahwa ia telah mendapatkan bagian dari hasil keuntungan sebelum ia membaginya dengan agennya; sebagaimana juga sang agen tidak dapat menyatakan bahwa ia memiliki bagian dari hasil keuntungan sebelum ia membaginya dengan pemilik modal.”

(al Muwatta, Imam Malik, bab 32)

Dewasa ini yang sering terjadi adalah sang agen tidak membagikan hasil keuntungan, melainkan memberikan estimasi (perkiraan) keuntungan. Keuntungan adalah selisih dari nilai dasar (atau harga pasaran) dari suatu barang/usaha/investasi dengan harga jual yang ditawarkan. Oleh karenanya keuntungan bukanlah merupakan estimasi ‘objektif’ melainkan hasil yang nyata

Adalah suatu hal yang lumrah jika diantara para mitra usaha ada yang ingin melanjutkan perjanjian usaha dan menggunakan hasil keuntungan yang sudah didapatkan dengan membuat suatu ‘kesepakatan bersama’, dimana keuntungan yang didapat bisa dibagi seluruhnya atau pun sebagian, dan bagian yang tersisa ditambahkan menjadi bagian dari modal usaha. Tapi juga sebaliknya, jika diantara para mitra ini ada yang tidak setuju untuk melanjutkan perjanjian usaha, atau jika ia tidak menyetujui suatu ‘perkiraan keuntungan yang objektif’ yang dilakukan oleh seseorang – atau bahkan oleh sekelompok pemodal ‘mayoritas’ – mengenai hasil keuntungan yang akan didapat, maka ia berhak, sebagaimana telah menjadi haknya sebagai salah seorang pemilik usaha, untuk tidak melanjutkan perjanjian usaha dan memastikan – dengan melihat hasil nyata dari usaha yang dilakukan- mengenai kebenaran/hasil dari sebuah ‘perkiraan keuntungan yang objektif

Hal ini bukanlah merupakan pelanggaran dari hak kepemilikan para mitra lainnya, karena perjanjian usaha yang pertama telah dipenuhi. Lagi pula, perjanjian usaha dapat dilanjutkan dengan cara membeli/membayar proses likuidasi dari seorang mitra yang tidak menginginkan kelanjutan usaha ini, atau jika ia tidak menerima “perkiraan keuntungan yang objektif” dari usaha lanjutan yang akan dikerjakan. Perhitungan dari hasil keuntungan yang dimiliki oleh setiap jenis usaha secara logis adalah sama, baik usaha itu didirikan atas dasar pinjaman usaha (qirad) atau pun sebagai kepemilikan bersama/kemitraan. Secara umum qirad adalah suatu perjanjian usaha, dimana usaha tersebut memiliki jenis usaha yang jelas dan dijalankan oleh seseorang atau oleh sekelompok orang yang jelas identitasnya, dan jelas pula hasil yang akan didapat oleh usaha tersebut. Qirad tidak dapat dijalankan jika tidak adanya kejelasan, baik mengenai jenis usaha, identitas dari pelaku usaha maupun hasil yang dicapai dari usaha tersebut.

Secara singkat, sistem perhitungan dan perkiraan deviden perusahaan modern yang dianut oleh ‘Bank Islam’, bukanlah merupakan hasil keuntungan yang nyata dari suatu usaha, melainkan hanyalah perkiraan – bisa lebih dan bisa kurang – yang sarat akan bunga ribawi. Selain dari fakta bahwa perkiraan yang dilakukan tidak selalu tepat, ada sebuah fakta lagi yang menunjukkan bahwa setiap perjanjian usaha yang dibuat oleh ‘Bank Islam’ tidak adil, karena setiap perjanjian yang berlaku antara perusahaan dan para pemilik modal menunjukkan bahwa pemilik modal dapat kehilangan haknya sebagai pemilik perusahaan jika mereka tidak setuju terhadap kebijakan yang dibuat, ini merupakan pengalihan hak kepemilikan secara paksa.

Riba telah menodai perdagangan/perniagaan, dengan mengubahnya menjadi sistem ribawi. Perdagangan yang adil tidak akan dapat dicapai selama penggunaan sistem moneter dan finansial ‘modern’ masih terus diterapkan. Semua usaha untuk menegakkan kembali pasar Islam, perdagangan dan perjanjian usaha Islam harus didasari oleh prinsip keadilan yang termaktub dalam Al-Qur’an (al Baqarah, ayat 282) dan aturan-aturan yang telah ditetapkan oleh Shari’at. Islam, yang didasari oleh Al-Qur’an dan tradisi fiqh yang kuat, telah menjadi sebuah benteng tak tergoyahkan dan sumber pengetahuan tertinggi bagi Muslimin, dan ia akan tetap menjadi seperti itu hingga akhir zaman. ‘Bank Islam’ merupakan Kuda Troya yang disusupkan oleh para musuh Islam ke dalam Dar al-Islam . ‘

Bank Syariah Juga Riba (3)

Posted on: April 7, 2009

Ada satu persoalan lain lagi yang menunjukkan penyimpangan oleh ’perbankan syariah’ yaitu praktek kontrak jual beli yang dikenal sebagai murabahah, yang de facto menjadi sebentuk kredit berbunga dengan fixed rate. Oleh perbankan syariah kontrak murabahah ini tidak dipraktekkan seperti apa adanya, melainkan diambil prinsipnya, dan diterapkan untuk tujuan lain, yaitu ’pembiayaan’. Kembali penulis kutip dari buku Tidak Islamnya Bank Islam:

Contoh praktek murabahah dalam perbankan Syariah adalah bila seseorang ingin membeli sebuah rumah seharga Rp 100 juta, maka pihak bank akan mebelikan untuk yang bersangkutan, dan menjual-nya lagi seharga (misalnya) Rp 200 juta. Transaksi ini dihalalkan dengan alasan akad yang disepakati. Tapi ada persoalan di sini. Kalau harga rumah tersebut di pasaran saat itu Rp 100 juta, mengapa bank menjualnya seharga Rp 200 juta, artinya dengan keuntungan 100% – yang jelas tidak beralasan dan sangat memberatkan. Alasannya adalah karena konsumen membayarnya secara kredit – katakanlah dalam 5 tahun. Maka, ini berarti tiada alasan lain, kecuali waktulah yang menjadi faktor penambahan dari Rp 100 juta menjadi Rp 200 juta, dan bukan faktor produksi apa pun. Dengan jelas kita melihat bahwa murabahah dalam praktek perbankan Syariah bukan lagi jual beli tetapi sebentuk penciptaan kredit dengan pembayaran tangguh dan cicilan (dengan bunga fixed rate, dalam contoh ini 20%/tahun).

Dengan mengacu pada pengertian riba sebagaimana dijelaskan oleh Ibn Rushd yang sudah dibahas di muka, praktek murabahah ala perbankan syariah ini menimbulkan riba al fadl. Di sini penulis sekalian ingin mengoreksi kekeliruan penulis dalam menafsirkan riba yang timbul di dalam transaksi pembiayaan yang oleh perbankan syariah disebut murabahah ini. Penulis menyebutkan ’tiada alasan lain, kecuali waktulah yang menjadi faktor penambahan dari Rp 100 juta menjadi Rp 200 juta, dan bukan faktor produksi apa pun.’ Pernyataan ini menghasilkan kesimpulan yang keliru, yaitu timbulnya riba an nasi’ah. Yang benar, riba yang timbul di sini adalah akibat dari peningkatan jumlahnya, dari Rp 100 juta menjadi Rp 200 juta, bukan karena penundaan waktu pelunasannya. Persoalannya di sini bukanlah penambahan itu an sich, yang halal hukumnya dalam transaksi jual-beli (murabahah), tetapi adanya sejumlah harga berbeda untuk arrangement yang berbeda (pembayaran tunai versus kredit) dalam satu transaksi. Ini merupakan suatu praktek yang dikenal sebagai ’dua penjualan dalam satu transaksi’, yang haram hukumnya. Dalam salah satu hadis disebutkan secara jelas Rasulullah melarang transaksi sejenis ini.

Imam Malik dalam Al Muwatta, Buku Transaksi Bisnis, meriwayatkan Sunnah berikut:

Yahya meriwayatkan kepada saya dari Malik bahwa ia mendengar bahwa Rasulullah melarang dua penjualan dalam satu penjualan. Yahya meriwayatkan kepada saya dari Malik bahwa ia mendengat seseorang berkata kepada orang lainnya, ’Belilah onta ini dengan langsung untuk saya sehingga saya dapat membelinya dari kamu secara kredit.’ ’Abdullah ibn ’Umar ditanya tentang hal ini dan ia melarangnya.

Dalam perkembangannya selama ini pun terbukti bahwa perbankan syariah jauh lebih banyak menyalurkan dananya melalui skema murabahah. Ini artinya, sebagaimana telah diulas di muka, de facto perbankan syariah secara dominan telah menciptakan kredit atau utang dengan pembayaran cicilan, meskipun disebut sebagai pembiayaan. Sebagaimana telah disinggung sebelumnya bank Islam adalah pucuk, meskipun bukan yang terakhir, dari tahap asimilasi dalam pembaruan Islam. Sebagaimana yang terjadi di ranah politik metode yang dilakukan untuk mereformasi ranah muamalat adalah dengan menggeser hukum-hukum muamalat dari wilayah eksistensial ke dataran esensial, menjadi prinsip-prinsip muamalat.

Bentuk-bentuk kontrak dalam muamalat, seperti mudarabah, syirkat, wadiah, murabahah, dan sebagainya, yang telah diuraikan di atas, diabstraksikan ke dalam prinsip-prinsip dan diterapkan untuk sesuatu yang berbeda sama sekali dari praktek yang seharusnya. Hasilnya adalah ekonomi (baca: kapitalisme) Islam. Perbankan syariah atau Islam, bagi kaum Muslim, jelas lebih buruk dari perbankan ribawi ’konvensional’. Sebab kehadirannya justru menutupi kebenaran bahwa untuk dapat menjalankan muamalat, sebagai jawaban nyata atas persoalan kemanusiaan hari ini, kita tidak memerlukan perbankan sama sekali.

Bank Syariah Juga Riba (2)

Posted on: April 7, 2009

Membandingkan pengertian dan praktek qirad serta syirkat yang sebenarnya ini dengan yang dikembangkan oleh perbankan syariah akan terlihat sungguh jauh api dari panggang! Kedua bentuk kontrak yang berbeda ini dicampuradukkan dan diubah menjadi ’prinsip bagi hasil’ dan ’penyertaan modal’ untuk disesuaikan dengan bentuk-bentuk kontraktual kapitalistik. Pengabaian uang kertas sebagai instrumen ribawi, dan penggunaannya sebagai alat tukar yang tanpa dipersoalkan, adalah penyebab lain invaliditas ’perbankan syariah’. Hasilnya, seperti telah disebutkan, adalah secara de facto dipraktekkannya penciptaan kredit dan prinsip time value of money oleh perbankan syariah. Rancang bangun organisasi ’perbankan syariah’ itu sendiri, yang mengikuti model kontrak bisnis kapitalis, yakni prinsip pemilikan sahan mayoritas dan minoritas, sudah membuatnya, menurut syariah, sejak semula tidak valid.

Kerancuan hubungan kontraktual ini juga terjadi dalam hubungan antara ’perbankan syariah’ itu dengan para nasabahnya. Akibatnya, seperti yang penulis uraikan dalam buku Tidak Islamnya Bank Islam, terjadilah selingkuh kepentingan (conflic of interest) yang menimbulkan kerugian pihak nasabah. Kutipan dari buku tersebut adalah sebagai berikut:

Dalam konteks perbankan Syariah selingkuh kepentingan sangat jelas terlihat dalam posisi bank yang, pada saat bersamaan, bertindak selaku sahibul mal dan mudharib sekaligus. Ketika bank Syariah menghimpun uang dari umat ia menyatakan dirinya sebagai mudharib, tapi ketika ia menyalurkan uangnya kepada nasabah ia menyulap posisinya menjadi sahibul mal. Pertanyaan elementernya adalah: uang milik siapakah yang ia salurkan? Jawabnya pasti milik umat. Lantas bagaimana mungkin si bank ini dapat menjadi sahibul mal tanpa “menelikung” hak milik umat? Bagaimana proses penelikungan ini dapat dijelaskan?

Sebagaimana diuraikan di atas modus operandi perbankan adalah “memutar uang” yang bukan miliknya sendiri, bahkan menciptakan uang-uang itu dari ketiadaan, seketika saat uang pihak lain yang dititipkan padanya tersebut “diputar”. Di sinilah pangkal soalnya amanah satu pihak untuk menitipkan (uang) pada pihak lain, yang dalam hubungan kontraktual menurut fiqih dikenal sebagai wadiah, ditelikung hingga de facto uang titipan tersebut berstatus sebagai pinjaman. Suatu praktek yang sama dengan yang terjadi pada perbankan [konvensional]. Status uang yang berbeda, titipan atau pinjaman, jelas memiliki implikasi berbeda.

Titipan adalah amanah, tidak ada hak pada pihak yang dititipi untuk menggunakan uang tersebut, baik dipinjamkan kepada pihak ketiga maupun dipakainya sendiri. Sedangkan pinjaman telah mengakibatkan perpindahan pemilikan, meskipun sementara, dan karena itu si peminjam berhak untuk melakukan suatu tindakan atas hak miliknya (sementara) tersebut.

Dalam kepustakaan perbankan Syariah penelikungan amanah tersebut diabsahkan dengan dicampuradukkannya hubungan kontraktual penitipan dengan peminjaman, melalui suatu kontrak yang disebut sebagai wadiah adh-dhamanah, selain yang telah disebut sebelumnya yakni wadiah yad amanah. Disebutkan dengan wadiah adh-dhamanah pihak yang menerima titipan (dalam hal ini bank Syariah) boleh menggunakan dan memanfaatkan uang yang dititipkan dengan seizin pemilik uang yang menitipkan kepadanya. Di sinilah, de facto, terjadi perubahan status uang titipan menjadi pinjaman, atau lebih tepatnya, titipan tidak dibedakan lagi dari pinjaman. Tampaknya memang ada pembenaran yang diajukan untuk hal ini, yakni adanya akad, artinya si penitip (diasumsikan) telah mengizinkan hal tersebut terjadi.

Ada dua masalah di sini. Pertama, kejelasan konsekuensinya bagi kedua belah pihak—terutama pemilik uang—dan kerelaan menerima konsekuensi tersebut dalam akad ini secara praktis dalam kenyataannya sangat diragukan, baik karena situasi fait accompli oleh pihak II (bank) kepada pemilik uang ataupun karena ketidakpahaman pihak I (penitip) tentang hal ihwal dan perbedaan status uang titipan dan pinjaman. Dalam kenyataannya kedua status uang yang berbeda ini oleh perbankan Syariah dicampuradukkan menjadi satu. Kedua, ada bentuk kecurangan dan kezaliman pihak II terhadap pihak I, yakni dalam hal perolehan atas pemakaian uang tersebut. Dalam hal ini pihak II yang “merampas” hak pemilikan (sementara) uang titipan pihak I mendapatkan kesempatan untuk memutarkannya (menginvestasikannya) dan memperoleh keuntungan darinya, dalam hal ini melalui mekanisme bagi hasil dengan pihak III. Sedangkan kepada pihak I perbankan Syariah (pihak II) hanya akan memberikan bonus (at haya), yang besarnya tentu saja ditentukan sesuka hati oleh pihak II (lihat Gambar 2). Dapat dipastikan nilainya jauh di bawah perolehan yang diambil oleh pihak bank, dan diberikan dengan dasar yang tidak jelas (“budi baik” bank). Betapa tidak adilnya!

Bahkan, bila hubungan kontraktual antara pihak I dan pihak II adalah mudharabah atau bagi hasil pun, selingkuh kepentingan pada perbankan Syariah di atas telah menimbulkan sejumlah ketidak-pastian. Para pihak (mudharib dan sahibul mal) akan kehilangan jejak tentang usaha yang mereka sepakati yang mengakibatkan sulitnya menentukan tingkat keuntungan atau kerugiannya, apalagi pelaksanaan bagi hasilnya, tanpa ada salah satu pihak yang dirugikan. Pihak I, kemungkinan besar juga pihak II, tidak lagi akan mengetahui investasi kerjasama yang dilakukan tersebut atas usaha yang mana, pada periode berapa lama, tingkat keuntungan/kerugian yang diperolehnya, pembagian risiko/keuntungannya, dan seterusnya. Suatu ketidakpastian (gharar) yang sangat potensial memicu konflik.

Hubungan kontraktual dua (atau lebih) pihak pun, dalam sisi yang lain, seharusnya dibuat atas dasar suatu kegiatan usaha yang spesifik, dan bukan atas dasar waktu yang tertentu, tanpa kejelasan dalam jenis usahanya. Kontrak mudharabah yang dipraktekkan oleh perbankan Syariah dalam bentuk deposito atau tabungan biasa, yang diberi label mudharabah mutlaqah, adalah kontrak atas dasar waktu, dan bukan jenis usaha yang spesifik. Bagaimana mungkin kedua pihak dapat menentukan tingkat keuntungan atau kerugian serta pembagian keuntungan atau risiko kerugiannya masing-masing secara benar, tanpa mengetahui jenis usaha yang dijalankannya? Tidakkah di sini terkandung suatu spekulasi dan ketidakpastian yang nyata?

Implikasi lain atas penelikungan status titipan menjadi pinjaman di atas adalah timbulnya ketidak-pastian bagi eksistensi lembaga itu sendiri – yang risikonya pada akhirnya kemudian harus ditang-gung pemilik uang: kemungkinman collapse akibat rush. Kalau uang umat itu adalah titipan maka ketika semua pemiliknya secara bersamaan datang untuk mengambilnya, semua akan mendapatkan haknya. Uang itu pasti ada di tempat. Tapi jika uang itu menjadi pinjaman, yang merupakan hak (sementara) bank, maka ketika semua pemilik aslinya datang mengambilnya pada saat yang bersamaan hanya sebagian (kecil) yang akan mendapatkan miliknya. Sebagian besar entah di mana, bahkan lebih buruk dari itu, tinggal ada dalam angka-angka di layar komputer! Bank Syariah, sama saja dengan bank lain, akan runtuh karenanya. Maka, dalam konteks ini, unsur ketidakpastian atau gharar yang harus dihindari dalam muamalat menurut Syariah Islam tidak dapat dicegah oleh perbankan Syariah.

Bank Syariah Juga Riba (1)

Posted on: April 7, 2009

Sistem perbankan bekerja atas dua fondasi: (1) diterapkannya bunga (riba); dan (2) diterapkannya sistem cadangan sebagian (fractional reserve). Kedua elemen ini membuat sebuah bank dapat menciptakan kredit dan, dengan itu, menciptakan uang dari ketiadaan, berupa promissory note ataupun uang sebagai byte komputer, yang asal-muasalnya adalah ’uang riel’ atau specie emas dan perak.

Dilihat dari sudut pandang syariah, sebagimana telah diuraikan di atas, baik penerapan bunga maupun penggunaan promissory note apalagi semata-mata berupa byte komputer, sebagai alat tukar, haram hukumnya. Maka, konsekuensi logisnya, bila perbankan ingin ’diterima oleh syariah’, maka kedua elemen tersebut harus ’dilegalkan’.

Hal yang terakhir ini secara langsung tentu tidak dapat dilakukan, kecuali dengan mengubah ketentuan syariah itu sendiri. Sebelum itu semua, conditio sine quanon, adalah penerimaan tanpa mempersoalkan status uang kertas sebagai alat tukar. Maka yang dilakukan oleh para pembaru kemudian adalah:

1.Mengabaikan bahwa uang kertas adalah dayn yang haram hukumnya untuk dipakai baik dalam pertukaran maupun

transaksi publik lainnya.

2.Menyembunyikan bunga sebagai keuntungan,

3.Dengan menerapkan prinsip-prinsip hukum transaksi (kontrak muamalat) dalam syariah, khususnya murabahah (jual-beli dengan penambahan harga), mudarabah atau qirad (kemitraan dagang), syirkat (kemitraan usaha), dan wadiah (penitipan), untuk sesuatu yang tidak sesuai dengan prakteknya dalam tradisi Islam. Maka, secara de facto, formula cadangan sebagian dan penciptaan kredit dapat dilakukan oleh perbankan Islam.

Dalam buku Tidak Islamnya Bank Islam, penulis (2003) telah menguraikan secara lebih rinci bagaimana praktek bank Islam beroperasi. Akibat dari semata-mata penerapan ’prinsip-prinsip syariah’, dan tidak merujuk pada realitas historis ’amal, praktek perbankan syariah tidak lagi sesuai atau terkait dengan pengalaman sejarah yang secara eksistensial dialami umat Islam di masa lampau. Kontrak-kontrak bisnis dalam muamalat tidak diterapkan seperti praktek asalnya, tapi hanya diambil prinsipnya, dan diterapkan untuk sesuatu yang berbeda.

Untuk memperjelas terjadinya penyimpangan bentuk kontrak muamalat oleh perbankan syariah kita akan membahas kontrak-kontrak dalam muamalat ini secara ringkas. Kontrak pertama adalah qirad (mudharabah). Dasar penilaian kita di sini adalah tata cara qirad sebagaimana dipraktekkan oleh umat Islam di Madinah, yang diriwayatkan oleh Imam Malik, dalam Muwatta, Buku 32 Qirad. Dalam buku 32 ini Imam Malik menyampaikan 16 butir riwayat yang mengatur berbagai hal tentang ’Pinjaman untuk Modal’ (Qirad), tentang batasan, persyaratan, yang dibolehkan dan larangan, utang-piutang, sampai tentang pembayaran terkait dengan kontrak qirad.

Bila disarikan intinya adalah sebagai berikut:

•Qirad adalah kontrak kerjasama dagang antara dua pihak: yang satu adalah pemilik modal dan yang lain adalah pemilik tenaga yang akan bertindak sebagai Agen bagi pihak pertama.

•Pihak kedua menerima modal dari pihak pertama sebagai pinjaman dan akan membagikan keuntungan yang diperoleh dari usaha dagang yang menggunakan modal dari pihak pertama tersebut.

Kondisi-kondisi kontrak qirad adalah sbb:

•Kontrak diawali dan diakhiri dalam bentuk tunai (Dinar dan Dirham), tidak dalam bentuk komoditas.

•Keuntungan dari usaha, bila diperoleh, dibagi berdasarkan proporsi yang disepakati sejak awal dan dituangkan dalam kontrak, misalnya 50:50 atau 45:55.

•Kerugian dagang, bila terjadi, sepenuhnya (100%) ditanggung oleh pemilik modal. Tetapi kerugian yang ditimbulkan karena Agen menyimpang dari perjanjian, atau nilainya melebihi jumlah uang yang diperjanjikan, menjadi tanggungan pihak Agen.

•Kontrak tidak mensyaratkan suatu garansi apa pun dari pihak Agen kepada pemilik modal akan sukses atau tidaknya usaha bersangkutan.

•Tidak ada pembatasan kontrak atas dasar waktu tertentu, melainkan berdasarkan suatu siklus usaha.

•Keuntungan usaha tidak boleh digunakan oleh pihak Agen sampai semua milik investor telah dibayarkan.

Sedangkan jenis kontrak bisnis yang kedua, yakni syirkat, adalah kemitraan dua atau lebih orang yang secara bersama-sama menjalankan suatu usaha. Dalam Muwatta, Buku 35 tentang [Hak] Pemilikan Lebih Dahulu [Syufah] atas Barang, Imam Malik menyampaikan empat riwayat terkait dengan perkongsian usaha ini. Berbeda dari qirad dalam syirkat ketersediaan modal tidak selalu dipersyaratkan. Tapi, bila ada modal yang dilibatkan, maka semua orang yang bermaksud melakukan syirkat harus menyediakannya, walaupun dalam jumlah yang tidak sama. Nilai partisipasi uang ini, secara proporsional, akan menjadi nilai saham masing-masing dalam syirkat yang dibentuknya. Dengan keharusan semua mitra untuk terlibat dalam usaha model syirkat tidak memungkinkan adanya ’investor tidur’ seperti dalam sistem modern.

Ada dua hal pokok lain di dalam syirkat yang secara prinsipil membedakannya dari sistem kontrak bisnis kapitalistik.

•Pertama, syirkat tidak mengenal hak mayoritas. Semua mitra dalam suatu syirkat memiliki hak kontraktual yang sepenuhnya sama terlepas dari nilai saham atau jumlah modal yang disetorkannya.

•Kedua, dalam syirkat tidak dikenal istilah laba, apalagi deviden, yang dibagikan pada setiap akhir tahun. Yang ada di dalam syirkat adalah pemilikan aset secara bersama, proporsional menurut saham yang disetorkan, dan setiap mitra berhak untuk meminta dilakukannya likuidasi atas aset bersama tersebut di setiap saat.

Madu aman bagi penderita diabetes

Hampir semua orang tahu manfaat madu bagi kesehatan. Madu murni bahkan aman bagi penderita diabetes melitus. Kandungan fruktosa yang tinggi dalam madu membantu merangsang produksi insulin alami bagi diabetesi.

Selama ini penderita diabetes atau diabetesi cenderung membatasi konsumsi gula. Tak heran, bermunculan tawaran gula diet buatan agar kadar gula darah tetap terkontrol.

Tak banyak orang yang melirik madu untuk dijadikan pilihan pengganti gula. Memang cukup beralasan, pasalnya banyak diabetesi yang merasa madu memiliki kandungan gula cukup tinggi.

Prof. Dr.Aznan Lelo, Sp.FK, PhD, ahli produk perlebahan dari Fakultas Kedokteran Universitas Sumatera Utara, menilai bahwa madu dapat dijadikan sebagai gula pengganti yang aman dan efektif bagi diabetesi. Kalaupun terjadi kasus gula darah meningkat setelah minum madu, bisa jadi itu bukan madu murni.

“Bagi diabetesi, insulin dari luar sangat dibutuhkan untuk mengubah gula menjadi energi. Jika tidak ada insulin, kadar gula darah naik. Madu justru mengandung fruktosa, yang mampu merangsang produksi insulin. Jadi, prinsip kerjanya sangat berbeda. Fula membutuhkan insulin untuk menjadi energi, sedangkan madu justru memacu produksi insulin secara alami,” paparnya dalam seminar produk jperlebahan dan manfaatnya yang diselenggarakan High Desert di Jakarta.

Meski terbukti menekan laju gula darah dan mampu merangsang insulin secara alami, diabetesi harus tetap berhati-hati saat mengkonsumsi madu. Seringkali yang terjadi adalah penggunaan produk madu yang tidak murni. Artinya, madu telah dicampur dengan gula atau air yang dapat mengurangi khasiat sebenarnya.

(sumber : tabloid Senior No. 384/24-30 November 2006)

Kecantikan dan Madu

Posted on: April 6, 2009

MADU memiliki begitu banyak khasiat yang bermanfaat untuk kesehatan. Bahkan, madu juga kerap digunakan untuk mempertahankan keindahan kulit.

Sejak dahulu madu telah digunakan sebagai bahan dasar perawatan kulit. Selain teksturnya yang lembut, kandungan madu sangat kaya akan vitamin, mineral, antioksidan dan potasium yang dapat digunakan sebagai pelembab, penyegar bahkan masker wajah.

Nah, bagi Anda yang ingin mengetahui lebih jauh mengenai khasiat madu untuk kecantikan, tak ada salahnya untuk mencoba beberapa resep berikut ini. Kandungan madu tak hanya dapat menjaga keindahan kulit dan mencegah penuaan dini, tapi dapat pula menjaga keindahan kulit rambut.

Untuk mengaplikasikan madu sebagai pembersih wajah, ada beberapa tahap yang harus ditempuh. Yaitu campur 1 sendok makan madu, 1 putih telur, 1 sendok teh gliserin (dapat diperoleh di apotik), dan 1 sendok teh tepung terigu. Campur hingga rata kemudian oleskan pada wajah dan leher. Diamkan selama 10 menit. Bilas dengan air hangat.

Untuk Anda yang ingin memanfaatkan madu sebagai penyegar wajah, dapat mengikuti tahap-tahap berikut. Pertama campur 1 sendok air lemon, 1 sendok teh madu, dan 2 putih telur. Lalu campur hingga rata, kemudian oleskan pada seluruh kulit wajah dan leher. Diamkan selama 15 menit, bilas dengan air hangat, kemudian keringkan dengan handuk sambil tepuk-tepuk perlahan. Sangat sesuai untuk kulit normal cenderung berminyak.

Madu juga dapat digunakan sebagai pelembab, yakni dengan cara campurkan 2 sendok makan madu dan 2 sendok makan susu. Lalu aduk hingga rata. Oleskan pada wajah dan leher, diamkan selama 10 menit, lalu bilas dengan air hangat. Lakukan secara rutin untuk mengatasi kulit kering.

Tak hanya bermanfaat sebagai pelembab wajah saja, madu juga bisa digunakan sebagai pelembab bibir. Oleskan madu pada bibir setiap malam menjelang tidur. Langkah ini untuk membantu melembabkan dan melembutkan bibir, sekaligus menghindari kulit bibir pecah-pecah.

Madu juga bisa digunakan untuk scrub yang berfungsi untuk mengangkat sel-sel kulit mati secara perlahan sekaligus nutrisi dan menjaga kelembapan kulit. Langkah yang harus dilakukan yaitu dengan cara campurkan 1 sendok makan kaolin (sejenis mineral alami yang dapat diperoleh di toko bahan kimia), 1 sendok teh tepung biji gandum, 1 jumput tepung kayu manis, dan 1 sendok makan madu. Lalu oleskan pada wajah dan leher, kemudian gosok dengan gerakan melingkar. Bilas dengan air hangat.

Selain sebagai scrub, Anda dapat pula memakai madu untuk berendam. Campur ¼ cangkir susu bubuk full cream, ½ cangkir madu, dan 4 tetes minyak esensial mawar atau lavender dalam wadah. Kemudian masukan campuran tersebut ke dalam bath tub yang telah diisi air hangat. Berendamlah selama kurang lebih 15 menit. Selain relaksasi, berendam dengan campuran madu dan susu dapat membantu meningkatkan kelembapan dan kehalusan kulit.

Tak sekadar untuk kecantikan kulit, madu juga dapat bermanfaat sebagai conditioner dan masker rambut. Bagi Anda yang ingin memakai madu untuk conditioner, campurkan ½ cangkir madu dan ¼ cangkir minyak zaitun. Lalu oleskan pada rambut sedikit demi sedikit sampai melapisi seluruh rambut, diamkan 30 menit, cuci dengan sampo dan bilas dengan baik.

Sementara itu, bila Anda ingin memakai madu sebagai masker rambut, campur ¼ cangkir madu, 2 sendok makan minyak zaitun dan 1 sendok the air jeruk nipis. Oleskan pada kulit kepala dan rambut sambil dipijat. Kemudian tutup rambut dengan shower cap dan diamkan selama 15-30 menit agar meresap sempurna. Selanjutnya, bilas hingga bersih dengan air hangat dan sampo. Selamat mencoba! (berbagai sumber)

Chaerunnisa – Okezone

http://lifestyle.okezone.com/index.php/ReadStory/2008/02/24/195/86233/menguak-khasiat-madu

Bank (Bisa) Bangkrut

Posted on: April 1, 2009

Krisis global yang berawal di medio Juli 2008, memunculkan pertanyaan tentang sistem perbankan dan lembaga keuangan dunia yang jatuh bangkrut. Kebangkrutan ini terjadi karena bank-bank dan lembaga keuangan tersebut mengalami kesulitan likuiditas. Pertanyaanya bagaimana bisa kesulitan likuiditas ini berlaku serentak ?

Menilik dari istilah likuiditas, bukankah aliran uang bersifat cair (liquid), tentu saja apabila tidak ada di satu bank tertentu, pastilah likuiditas akan mengalir ke bank lainnya. Fenomena yang sering terjadi, banyak bank mengalami kesulitan likuiditas secara bersamaan, sehingga harus memasang bunga tinggi untuk menarik uang para deposan, agar mereka sudi mendepositkan uang di bank. Jadi bukankah likuiditas harus berkumpul di suatu tempat, entah di bank A, atau di bank lainnya.

Anda tidak salah sepenuhnya, karena logika sederhana memang demikian bahwa likuiditas tidak pergi kemana-mana. Namun perlu disadari bahwa , tetapi bukan logika awam ini yang berlaku di dunia perbankan dan keuangan global.

Sistem yang berlaku di dunia perbankan adalah Fractional Reserve Banking. Sistem ini menciptakan likuiditas dari uang seperti yang kita kenal uang kertas dan uang logam , tetapi dari uang bank yang dihasilkan melalui suatu proses penciptaan uang (money creation).

Bagaimana skema Fractional Reserve Banking, berikut illustrasinya :

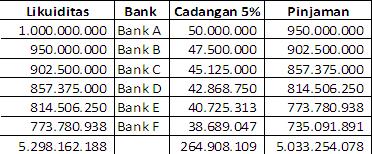

Sistem FRB mewajibkan untuk menyisihkan sekian persen dari simpanan untuk operasional sehari-hari. Cadangan 5% diasumsikan, bahwa deposan seperti Anda, hanya akan mengambil uang rata-rata sehari sebesar 5% dari simpanan di Bank. Sisanya 95% simpanan dipercayakan oleh deposan untuk dikelola penuh oleh Bank.

Misalkan Anda memiliki simpanan Rp 1 Milyar dan Anda simpan di Bank A, maka sebagai contoh Bank Indonesia mewajibkan Bank A hanya mencadangkan 5%-nya atau Rp 50 juta. Selebihnya Rp 950 juta oleh Bank A dapat dipinjamkan ke Bank B. Oleh Bank B, dengan hanya wajib mencadangkan 5%-nya atau Rp 47.5 juta, maka dari uang pinjaman tersebut, dapat dipinjamkan bank B ke Bank C sebesar 95%nya tau Rp 902.5 juta. Bank C kemudian meminjamkannya lagi ke Bank D, demikian seterusnya. Dengan teori FRB, maka uang yang tadinya hanya Rp 1 Milyar dengan minimum reserve 5 % dapat menghasilkan likuiditas yang berlipat-lipat.

Pinjaman likuiditas antar bank, namun bank peminjam tidak meminjam gratis karena mereka wajib membayar bunga overnight , kepada bank pemilik likuiditas. Beberapa waktu lalu, perbankan Indonesia mengalami krisis kepercayaan antar bank, sehingga mereka tidak bersedia meminjamkan dana ke bank lain, karena takut dana tersebut akan macet.

Dari tabel diatas, apabila Anda panik dengan kondisi ekonomi atau mengalami kesulitan likuiditas, lalu Anda menarik simpanan Anda Rp 1 Milyar dari Bank A, apa yang terjadi? Sistem perbankan berpotensi kehilangan likuiditas, bukan hanya Rp 1 Milyar melainkan Rp 5,2 Milyar uang bank yang tercipta melalui Fractional Reserve Banking tersebut. Hal ini pernah terjadi di Indonesia, saat krisis tahun 1997, dimana banyak bank kolaps karena deposan menarik simpanan di bank-bank.

Anda bisa bayangkan bagaimana kalau para deposan lain yang mempunyai uang seperti Anda, bersama-sama menarik uangnya dari perbankan. Bisa dipastikan sistem keuangan sekuat apapun pasti akan roboh. Dengan demikian, yang terjadi pada krisis likuiditas secara global, tidak terjadi aliran likuiditas dari satu tempat ke tempat lain, namun likuiditas yang semu karena sistem FRB kembali menjadi tidak ada.

Tidak mengherankan, jika sistem perbankan masih mengadopsi Fractional Reserve Banking maka kebangkrutan satu bank berpotensi menyeret seluruh industri perbankan. Lagi-lagi, Pemerintahan suatu Negara cenderung memberikan bantuan likuiditas untuk menyelamatkan Bank yang lagi bermasalah, karena kalau tidak diselamatkan dampak yang lebih buruk akan terjadi. Anda bisa lihat Negara-negara benua Eropa dan pemerintahan Obama, mati-matian menyelamatkan institusi keuangan di Negara-negara tersebut agar kerusakan bisa “dilokalisasi”, tentu saja tidak termasuk Lehman Brothers.

Melanjutkan tulisan sis Alina, tentang Lembaga Penjaminan Simpanan. LPS dibentuk oleh Pemerintah, agar masyarakat mendapatkan jaminan dananya akan kembali, apabila ada kebangrutan sistem perbankan. Darimanakah dana LPS untuk menjamin dana perbankan? Dalam menghimpun dana, LPS menetapkan premi 0,2% per tahun dari simpanan dan dibayar dalam dua kali cicilan, yakni pada awal semester I dan II. Sampai tahun 2008, LPS berhasil mengumpulkan premi “hanya”sebesar Rp.7,2 trilyun.

Dengan jumlah simpanan deposan yang dibawah Rp.2 milyar sebesar Rp 920 trilyun, kemudian terjadi kebangkrutan bank, maka dengan jumlah premi rata-rata Rp.2,5 trilyun per tahun, LPS pasti gagal bayar. Dalam hal ini yang harus dipertanyakan adalah kemampuan keuangan Pemerintah yang harus melakukan bailout (dana talangan) atas sisa kewajiban LPS yang gagal dibayar. Dengan kondisi keuangan APBN yang morat-marit, sepertinya bailout tidak akan mudah untuk dilakukan.

Tujuan tulisan ini adalah sistem perbankan dengan FRB sangat rentan dengan kebangkrutan finansial secara global. Bahkan bank syariah, juga mungkin terseret dalam krisis global, jika ada pinjaman (baca: penyertaan modal ) yang macet. Tidak ada perbedaan prinsipil antara bank syariah dan bank konvensional.

Solusi pemerintah dengan membentuk LPS,sama sekali tidak memberikan keamanan yang nyata, dikarenakan kemampuan LPS untuk mem-bailout simpanan di bawah Rp.2 milyar, sangat terbatas sekali. Pada akhirnya sistem FRB mendasarkan keberlangsungan sistemnya pada prasangka nasabah bahwa dananya aman di bank, dijamin LPS, dan nasabah yang nyaman tidak akan melakukan rush (penarikan uang besar-besaran).

Tetapi sampai kapan FRB akan berjalan?

(opini)

Sistem ekonomi dunia membawa cacat bawaan

Seluruh dunia kini memahami bahwa krisis keuangan saat ini jauh lebih serius dibandingkan dengan berbagai krisis yang dialami sejak Great Depression. Bahkan sejumlah indikator juga menunjukkan bahwa situasi sekarang sudah mendekati, bahkan lebih buruk, dari depresi tahun 1930-an tersebut.

Di tingkat individu krisis telah menimbulkan kerugian dan penderitaan yang

menyakitkan. Kerugian besar ditanggung oleh kelompok kaya, sedangkan

penderitaan akan dirasakan oleh kelompok miskin yang jumlahnya semakin berlipat.

Forbes melaporkan akibat krisis 332 orang superkaya dunia tahun ini kehilangan 23% kekayaannya. Tiga orang terkaya dunia kehilangan US$68 miliar akibat krisis ini. Bill Gates kehilangan US$18 miliar, Warren Buffet dan Carlos Slim Helu kekayaannya sama-sama berkurang sebesar US$25 miliar (Bisnis, 13 Maret).

Selain itu yang lebih memprihatinkan, menurut laporan Bank Dunia, akibat krisis global, akan ada penambahan 53 juta penduduk miskin baru tahun ini.

Menurut pakar ekonomi Islam internasional Umer Chapra, penyebab paling penting dari hampir semua krisis keuangan selama ini adalah dimulai dari penyaluran kredit (lending) perbankan dan lembaga keuangan yang eksesif dan imprudent (NewHorizon, 1 Januari).

Hal ini juga telah diakui oleh Bank for International Settlements (BIS) dalam laporan tahunannya (2008). Penyaluran kredit yang eksesif dan tidak sehat dari perbankan yang kemudian berdampak terhadap destabilisasi sistem keuangan disebabkan oleh tiga faktor utama.

Pertama, kurangnya disiplin pasar (inadequate market dicipline) dalam sistem keuangan akibat tidak adanya sharing dalam keuntungan ataupun kerugian (profit-and-loss sharing/PLS).

Kedua, dampak yang merusak dari ekspansi besar-besaran derivatif, terutama credit default swaps (CDS).

Ketiga, konsep ‘too big to fail’, yang cenderung memberikan jaminan kepada bank atau lembaga keuangan besar bahwa bank sentral atau pemerintah secara definitif akan datang untuk menyelamatkan serta tidak akan membiarkan lembaga-lembaga keuangan besar tersebut bangkrut.

Tidak adanya sharing risiko dan adanya ‘jaminan’ tersebut kemudian melahirkan perasaan imun dari kerugian sehingga berkontribusi memasukkan cacat bawaan dalam sistem keuangan. Sehingga perbankan dan lembaga keuangan tidak melakukan evaluasi yang hati-hati atas aplikasi kredit yang diberikannya.

Hal ini juga diperparah dengan kebijakan bonus yang tidak didasarkan pada

kinerja keuangan perusahaan, tetapi atas kemampuan menyalurkan kredit.

Kejadian itu kemudian mendorong ekspansi yang tidak sehat dalam keseluruhan volume kredit, sehingga leverage menjadi eksesif. Kemudian terjadi peningkatan harga aset yang tidak berkesinambungan, menyebabkan harga aset yang melebihi nilai riilnya, dan meningkatkan investasi spekulatif.

Hal itu dibenarkan oleh Jean Claude Trichet, Presiden dari European Central Bank, ketika menyatakan “gelembung berkembang menjadi lebih besar ketika investor dapat me-leverage posisi mereka dengan menginvestasikan dana hasil pinjaman”.

Menurut Paul Krugman, omzet perputaran uang dari leverage bank investasi di AS yang ketika terjadi default menyebabkan krisis besar adalah sekitar US$10 triliun. Ini adalah jumlah yang dahsyat untuk dunia dengan besaran produk domestik bruto (PDB) hanya US$60 triliun. Tidak mengherankan ketika gelembung besar ini meledak dampaknya sangat luar biasa.

Layak dan siapkah?

Salah satu tujuan paling penting dari ajaran Islam adalah untuk merealisasikan keadilan yang lebih besar bagi masyarakat. Masyarakat yang didalamnya tidak ada keadilan pada akhirnya akan mengalami kemerosotan dan destruksi (AlQuran, Surah 57:25).

Untuk memenuhi tujuan keadilan tersebut, dalam sistem keuangan syariah

mengharuskan baik pemodal maupun entrepreneur untuk membagi secara adil keuntungan serta kerugian. Untuk memenuhi tujuan tersebut, salah satu prinsip dasar (basic principle) dari keuangan syariah adalah no risk, no gain.

Melalui penerapan prinsip tersebut diharapkan akan membantu mengintroduksi disiplin yang lebih besar dalam sistem kuangan. Perbankan dan lembaga keuangan akan termotivasi untuk menilai risiko lebih hati-hati serta memantau secara lebih efektif penggunaan dana oleh nasabah penerima fasilitas.

Penilaian risiko secara ganda baik oleh pemodal maupun entrepreneur akan

membantu menginjeksi disiplin yang lebih kuat ke dalam sistem keuangan, dan dalam jangka panjang akan mengurangi lending yang eksesif.

Keuangan syariah dalam bentuk ideal, seharusnya mendorong peningkatan secara substansial porsi pembiayaan ekuitas (PLS) dalam bisnis. Pembiayaan ekuitas yang lebih besar memiliki dampak positif dalam perekonomian, dan hal ini bahkan juga telah didukung di dalam ekonomi utama. Profesor Kenneth Rogoff dari Harvard University pernah menyatakan bahwa pada tatanan ekonomi dunia yang ideal, lending equity dan direct investment seharunya memainkan peran yang lebih besar.

Masalahnya saat ini adalah bahwa keuangan syariah masih dalam masa pertumbuhan (infancy) dan proporsinya masih sangat kecil dalam keuangan internasional.

Selain itu, sistemnya kini juga belum benar-benar (genuinely) merefleksikan

etos ajaran syariah. Penggunaan pembiayaan dan instrumen investasi yang

berbasis equity masih sangat kecil, dibandingkan dengan model pembiayaan dan instrumen investasi yang dapat menciptakan utang (debt-creating modes). Dalam dunia perbankan syariah baik tingkat domestik ataupun internasional penyaluran pembiayaan masih didominasi kontrak murabahah, yang hasil akhirnya adalah utang yang pasti harus dibayar nasabah.

Lalu untuk instrumen investasi terutama sukuk, skema yang paling diminati oleh emiten maupun investor adalah kontrak ijarah dengan berbagai variannya yang dampak akhirnya melahirkan kewajiban membayar utang fee sewa yang juga bersifat pasti.

Utang yang dihasilkan meski dari proses yang sesuai dengan syariah,

ketika terjadi default tetap akan menimbulkan risiko sistemik. Dengan demikian, sistem keuangan syariah saat ini belum sepenuhnya siap untuk

memainkan peran signifikan dalam memastikan kesehatan dan stabilitas sistem keuangan domestik dan internasional. Meski demikian, dengan upaya memperbaiki dan melengkapi yang kini dilakukan secara internasional, diharapkan secara gradual sistem keuangan syariah akan mendapatkan momentum dengan berjalannya waktu untuk mempromosikan sistem

keuangan global yang sehat dan stabil. Semoga.

Oleh Azis Setiawan

Ekonom The Indonesia Economic Intelligence (IEI) dan Ketua Program Studi Keuangan & Perbankan Syariah STEI SEBI

Madu Asli dan Madu Palsu

Posted on: Maret 30, 2009

Madu palsu atau tiruan adalah larutan yang menyerupai madu. Dibuat tanpa pertolongan lebah atau menggunakan gula sebagai nektar. Umumnya mempunyai warna sama dengan madu asli. Karena itu bagi orang awam sulit untuk membedakan antara madu asli dan madu tiruan. Pada perusahaan-perusahaan yang telah mendapat izin produksi akan mencantumkan keterangan produknya sehingga dapat diketahui apakah itu madu asli atau sintetis. Madu sintetis yang beredar di antaranya adalah madu melon, labu semangka, dan kurma.

Sejak lama madu palsu telah banyak diproduksi orang. Dengan cara mencampur glukosa dengan gula pasir, buah, flavour serta zat warna. Di laboratorium madu palsu akan mudah dikenali dengan analisis kimia. Kandungan HMF (5 hydroxyl-methyl furfural) dengan jumlah maksimum 3mg/100gram, aktivitas enzim diastase minimal 5 serta rasio kandungan kalium (K) dan natrium (Na) dalam madu asli sekitar 4,0 sedangkan madu palsu 0,005-0,1.

Pengujian kadar keaslian madu memang tidak gampang, di samping biayanya juga mahal. Dibutuhkan alat-alat canggih untuk mendeteksi ada tidaknya campuran dengan gula lainnya di dalam madu. Sementara, khasiat madu yang sudah jelas manfaat bagi kesehatan, membuat para pedagang nakal melakukan campuran dengan gula tebu atau gula aren. Bagi orang kebanyakan, rasa manis yang dikeluarkan oleh madu asli dan campuran sulit dibedakan. Dengan melihat dan merasakannya, ahli madu akan dapat membedakan antara madu asli dan yang palsu. Salah satu pengujian yang paling praktis adalah dengan menggunakan pH meter. Madu palsu biasanya memiliki pH 2,4-3,3 atau di atas 5, sedangkan madu asli mempunyai pH 3,4-4,5. Untuk mengetahui lebih lanjut dapat dilakukan uji kandungan madu di laboratorium. Salah satu laboratorium tempat pengujian madu terdapat di Bogor.

Madu di Indonesia sendiri terbagi menjadi dua, yaitu madu hasil lebah ternak dan madu hutan. Yang dimaksud madu ternak adalah madu tersebut diambil dari nektar bunga pohon-pohon tertentu seperti rambutan, kelengkeng, durian dan sebagainya. Ketika pohon-pohon tersebut sedang berbunga, maka digiringlah lebah-lebah yang sudah berada dalam kotak-kotak menuju perkebunan pohon tersebut. Ciri khas dari madu ternak adalah aroma madunya sesuai dengan nektar bunga dari pohon yang dihinggapi.

Sedangkan madu hutan, lebih variatif nektar bunganya karena dihisap dari berbagai pohon. Madu hutan ini dikenal lebih baik karena lebih banyak mengandung nutrisi yang terdiri dari mineral dan vitamin. Jenis tawon madu hutan pun lebih baik daripada tawon madu ternak. Madu terbaik jenis ini tidak akan beku walaupun diletakkan di freezer selama berbulan-bulan karena kadar airnya di bawah 20%.

Kendati demikian, baik madu hutan maupun madu ternak mempunyai kelemahan. Ketika dipanen pada musim hujan madu akan banyak mengandung air hujan, sedangkan sifat air hujan sendiri bersifat asam. Selain menyebabkan lebih cair, madu juga teroksidasi udara menjadi lebih asam dan akan terfermentasi. Akibatnya, timbul gas yang bisa menjebol tutup botolnya. Semut pun tidak mau menghampiri karena rasanya yang masam-masam manis. Bila madu jenis ini dimasukkan ke dalam freezer akan mudah beku, meski termasuk asli.

Sebenarnya, ada beberapa cara untuk mengetahui keaslian madu secara ilmiah. Misalnya dengan analisis karbon, analisis mikroskopis, analysis hydroxymethylfurfural, analisis polaritas cahaya dan terakhir tes keasaman. Dari lima cara tersebut, empat yang pertama harus menggunakan alat bantu yang cukup mahal harganya dan keahlian tertentu. Jadi, tidak semua orang bisa melakukannya. Sedangkan tes keasaman, merupakan tes yang terbilang relatif mudah dan tidak mahal. Tapi, masih tetap memerlukan pengetahuan tentang madu yang mendalam. Jika tidak, tetap akan sulit membedakan mana madu asli, madu campuran, dan madu buatan (artificial honey).

Di masyarakat berkembang kebiasaan uji keaslian madu yang ditunjukkan menyala ketika dibakar dengan korek api, telur bisa matang, tidak rembes ketika diteteskan pada kertas koran, dan sebagainya. Pengujian tersebut sebenarnya tidak seratus persen benar, masih butuh pembuktian melalui laboratorium.

Sebenarnya masih ada cara lain yang bisa menjadi tolok ukur dan dilakukan oleh semua orang, yakni dengan meneteskan madu di air di atas piring beling putih. Ketika piring digoyang ke kiri dan ke kanan, maka sebelum madu itu bercampur akan membentuk segi enam atau sarang lebah. Semakin lama bentuk segi enam itu bertahan, berarti semakin baik nutrisi yang terkandung dalam madu tersebut alias madu asli. Semakin cepat bentuk segi enam itu memudar, maka jelaslah itu madu campuran, karena nutrisinya sudah jauh berkurang.

Cara lain yang mungkin mudah dilakukan adalah sama seperti di atas, namun piringnya tidak digoyang-goyang. Cukup didiamkan saja. Madu asli yang memiliki kadar air rendah tidak akan membuat air di piring menjadi keruh. Sedangkan madu yang telah dicampur atau madu buatan perlahan-lahan akan membuat air menjadi keruh. Apakah semut bisa menjadi patokan untuk menentukan madu itu asli atau tidak? Pada dasarnya, sifat semut suka pada yang manis-manis, termasuk rasa manis yang ada pada madu. Namun, semakin kental madunya (kadar airnya sedikit) semakin sulit bagi semut untuk mendeteksi lokasi rasa manis madu tersebut karena molekul yang ada di dalam madu tetap utuh, tidak pecah. Sebaliknya, bila kadar airnya tinggi (di atas 20%), maka semut mudah menghampiri.

Sumber: Fatawa Vol.III/No.01 | Desember 2006 / Dzulqa’dah 1427

MADU HUTAN SUMATERA AN-NAHLU

Posted on: Maret 27, 2009

Madu AN-NAHLU.

Harga Rp.49.500 per botol.

BONUS : 1 botol kecil Madu Bee Pollen (sari bunga)